Text

Als Geldanleger Renditen durch Unternehmensübernahmen erzielen

Am Aktienmarkt investieren und trotzdem stabile Renditen erzielen – gerade in Zeiten mit hohen Schwankungen und niedrigen Zinsen kaum vorstellbar. Doch mit alternativen Anlagestrategien bieten sich Anlegern auch andere Möglichkeiten des Investierens an. Eine solche Möglichkeit ist die sogenannte Merger Arbitrage Strategie, bei man sich auf den Aktienerwerb eines börsennotierten Unternehmens fokussiert, das als Ziel einer Übernahme oder Fusion angekündigt wurde.

Die Problematik der niedrigen Zinsen oder Börsenschwankungen minimieren

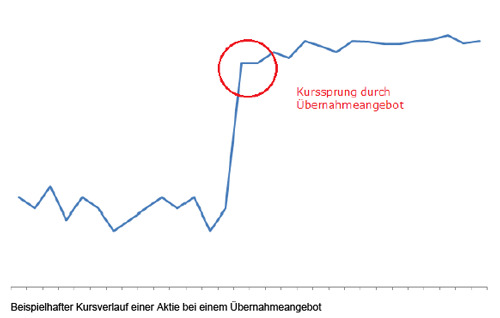

Stark schwankende Aktienmärkte und nur geringste Zinsen machen Anlegern das Leben schwer. Alternative Anlagestrategien bieten hier die Möglichkeit, die traditionelle Portfoliozusammensetzung zu bereichern, denn sie verfolgen andere Ansätze. Anstatt dem Erfolg bzw. Misserfolg einer Anlageklasse ausgeliefert zu sein, verfolgen sie das Ziel einer vom Markt unabhängigen Rendite. Ein Beispiel ist die Merger Arbitrage Strategie, die sich auf Unternehmensübernahmen fokussiert. Soll ein Unternehmen durch ein anderes übernommen werden, so steigt sein Aktienkurs aufgrund des Übernahmeangebotes.

Beispiel: Wer am 18. Mai 2016 die Finanznachrichten verfolgte und gleichzeitig Besitzer von Kuka Aktien war, hatte allen Grund zur Freude: Innerhalb kürzester Zeit schnellte der Kurs der Kuka Aktie um über 20 Prozent nach oben. Der Grund lag in der Übernahmeofferte des chinesischen Haushaltswarenherstellers Midea.

Übernahmekandidaten bieten oft eine Erfolgsprämie

Hier setzen Merger Arbitrage Fonds an, wobei es zwei Varianten gibt. Einige Investieren schon frühzeitig in mögliche Übernahmekandidaten. Andere legen mehr Wert auf Sicherheit und investieren erst bei Vorliegen eines Übernahmeangebotes, da es hier eine Besonderheit gibt: Der Aktienkurs des Übernahmekandidaten steigt nicht ganz bis zur Höhe des Angebotes, da nicht sicher ist, ob die notwendige Mehrheit der Aktionäre zustimmt. Die Differenz wird als „Arbitrage Spread“ bezeichnet. Kommt die Mehrheit zustande, schließt sich die Lücke und der Fonds vereinnahmt diese Erfolgsprämie.

Die zweite Strategie hat insofern ihren Charme, als dass sie weniger riskant ist. Denn bei Vorliegen eines Angebotes kommt es mehrheitlich auch tatsächlich zu einer Übernahme und somit zu einer Vereinnahmung des Spreads, also der noch fehlenden Differenz zum Übernahmeangebot. Die Vorteile für den Anleger liegen damit auf der Hand. Durch diese spezielle Merger Arbitrage Strategie ist es möglich, durch eine Aktienanlage eine Erfolgsprämie von 2 bis 5 Prozent pro Jahr (vor Kosten) zu realisieren.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Eigene vier Wände - So kann der Sprung zum Wohneigentum gelingen

Stromanbieter beim Umzug ummelden und mitnehmen oder besser wechseln?

Das richtige Verhalten am Unfallort bei einem Kfz-Schaden

Bildnachweis

0 notes

Text

Eigene vier Wände - So kann der Sprung zum Wohneigentum gelingen

Ein eigenes Dach über dem Kopf ist für viele Menschen ist die wichtigste und größte Investition in ihrem Lebens. Gerade Familien mit Kindern möchten gerne Sicherheit in Form einer eigenen Immobilie hinterlassen. Sie nehmen daher eine oft viele Jahre währende finanzielle Belastung in Kauf, welche mit dem Erwerb einer Immobilie einher geht. Das Projekt "eigens Dach" beginnt aber nicht erst, wenn die Bagger anrollen. Die Weichen über die Machbarkeit werden schon viele Jahre vorher gestellt, denn beim Eigenheim gilt die Regel: Erst Hunderter auf Hunderter, dann Stein auf Stein, schließlich Tausender auf Tausender.

Ein frühzeitiger Start zur Vermögensbildung ist wichtig

Den meisten Menschen wird nicht in die Wiege gelegt, über genügend Eigenkapital zu verfügen, um sich den Traum vom Eigenheim einfach so erfüllen zu können. Auch Bausparverträge und dergleichen reichen meist nicht aus, um wenigstens eine solide Teilfinanzierung zu ermöglichen. Das Fundament für eine solide Finanzierung besteht aus einem ausreichendem Eigenkapitalstock. Generell sollten etwa 20 bis 30 Prozent der Kauf- oder Bausumme bei Vertragsunterzeichnung vorhanden sein, damit die eigenen vier Wände auf tragfähigen Füßen stehen. Es ist daher wichtig, bereits in jungen Lebensjahren, etwa nach Abschluss der Ausbildung oder des Studiums, damit zu beginnen, sich einen Vermögenswert aufzubauen. Dieser kann dann für das eigene Heim verwendet werden.

Mögliche Anlageformen für den Eigenkapitalaufbau

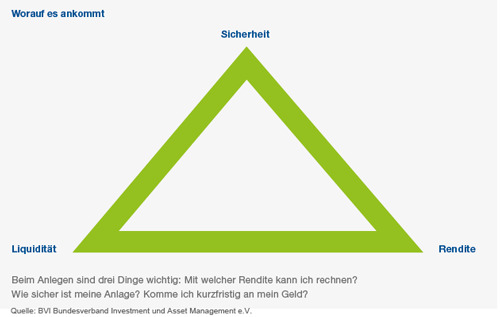

Es gibt für die richtige Sparform kein Patentrezept. Wichtig ist jedoch, dass das Geld zum Eigentumserwerb verfügbar ist. Sparkonten, Tagesgeld und Festgelder kommen nur kurzfristig infrage. Auch ein Bausparvertrag ist nur begrenzt sinnvoll, denn auch hier gibt es kaum ausreichende Zinsen auf das Guthaben. Um aber staatliche Förderungen wie die Arbeitnehmersparzulage oder die Wohnungsbauprämie zu nutzen, ist der Bausparvertrag mit der richtig gewählten Bausparsumme ein passender Baustein beim Eigenkapitalaufbau.

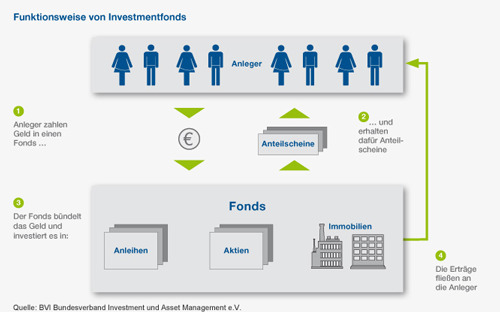

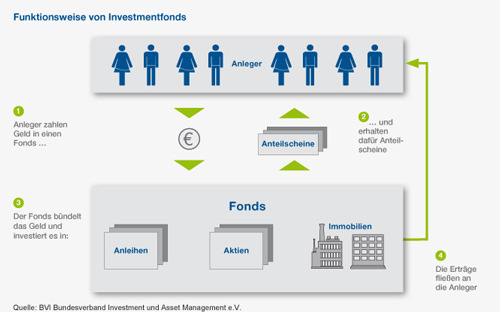

Am sinnvollsten ist ein zum Anlagehorizont passender Investmentfonds, auch Fondssparplan genannt. Dies beginnt bei Rentenfonds, geht über Mischfonds, offenen Immobilienfonds bis hin zu Aktienfonds. Hier kann man passend zur Risikoneigung mit einem monatlichen Betrag ab 25,00 Euro flexibel sparen. Der monatliche Beitrag kann jederzeit erhöht werden oder bei finanziellen Engpässen auch einmal ausgesetzt werden. Zusätzlich kann mit unregelmäßigen Zuzahlungen, beispielsweise bei einer Weihnachtsgeldzahlung oder ähnlichem, der Anspartopf schneller gefüllt werden. Wichtig ist es auf jeden Fall, so früh wie möglich zu beginnen, um den Zinseszinseffekt optimal zu nutzen.

wichtiger Hinweis:

Dieser Chart dient ausschließlich zu Informationszwecken. Die Informationen sind unverbindlich und stellen weder eine Anlageempfehlung oder sonstige Beratung, ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. Sie ersetzen kein persönliches Beratungsgespräch. Eine Anlageentscheidung bedarf der individuellen Abstimmung auf die persönlichen Verhältnisse und Bedürfnisse des Anlegers. Die dargestellten Informationen, Analysen und Prognosen basieren auf dem Wissensstand und der Markteinschätzung zum Zeitpunkt der Erstellung.

Die Daten wurden sorgfältig recherchiert und beruhen auf Quellen, die als zuverlässig gelten. Für die Richtigkeit, Vollständigkeit und Aktualität der Daten sowie das Eintreten von Prognosen wird keine Haftung übernommen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Wie sich Bauherren vor Regressansprüchen mit Versicherungen schützen können

Stromanbieter beim Umzug ummelden und mitnehmen oder besser wechseln?

Die Gefahren für Haushalte durch Blitz- und Überspannungsschäden steigen

Bildnachweis

0 notes

Text

Wie sich Bauherren vor Regressansprüchen mit Versicherungen schützen können

Mit einer Bauherrenhaftpflichtversicherung kann man sich beim Bauen eine Menge Ärger und Unkosten sparen. Eine Baustelle ist immer eine Gefahrenstelle und etliche Unfälle können sich hier ereignen, für die der Bauherr regresspflichtig gemacht werden kann. Eine Bauherrenhaftpflichtversicherung schützt den Bauherren vor den Kosten, die durch Sach- und Personenschäden auf und wegen Ihrer Baustelle entstehen können.

Es können verschiedene Unfälle passieren

Eine häufige Unfallquelle ist Glatteis vor der Baustelle. Natürlich ist der Bauherr zum Räumen von Schnee und Eis verpflichtet. Oft denkt man daran aber erst, wenn es zu spät ist. Rutscht eine Person auf dem glatten Bürgersteig vor der Baustelle aus, haftet der Bauherr für den Unfall. Dieser Schadensfall kann von einer Bauherrenhaftpflichtversicherung aber übernommen werden. Ebenfalls kann es zu Unfällen kommen, wenn Baumaterial unsachgemäß gelagert ist. Es kann verrutschen und auf Passanten oder Autos fallen. Auch in diesen Fällen tritt die Haftpflichtversicherung für den Schaden ein. Auch nicht vorschriftsmäßig beleuchtete Baustellen können zu Unfällen führen, ebenso wie unsachgemäß aufgestellte Bauzäune. Sach- und Personenschäden, die aus diesen Unfällen entstehen können, werden von der Assekuranz gedeckt.

Oft wird ein Bauherr aber auch zu Unrecht für einen Schaden verantwortlich gemacht. In diesen Fällen agiert die Versicherung wie ein Rechtsschutz und wehrt den unrechtmäßigen Anspruch ab. Regressansprüche, die von Privatpersonen oder auch von Berufsgenossenschaften gegen den Bauherren gerichtet werden können, belaufen sich oft auf Summen, die existenzbedrohend sein können. Somit ist der Abschluss einer Bauherrenhaftpflicht einer der ersten Schritte, die man unternehmen sollte, wenn man heute zu bauen anfängt.

Wann abschließen und welche Kosten hat eine Bauherrenhaftpflicht

Die Bauherrenhaftpflicht sollte noch vor Baubeginn abgeschlossen werden, denn sobald der Architekt oder die Baufirma die Planung aufnehmen, haftet man als Bauherr für Schäden. Der Versicherungsbeitrag für die Bauherrenhaftpflicht wird als Einmalzahlung bezahlt. Die Kosten der Bauherrenhaftpflicht richten sich nach mehreren Faktoren. Unter anderem beeinflussen die Versicherungssumme, eine Selbstbeteiligung und die Bausumme sowie die Bauweise des Bauobjekts die Höhe des Versicherungsbeitrags. Bei teuren Bauvorhaben ist die Versicherungssumme automatisch höher als bei günstigen und parallel dazu steigt oder fällt die Höhe des Versicherungsbeitrags.

Die Versicherungssumme, also der Maximalbetrag, den die Versicherung im Schadenfall zahlt, hat ebenfalls Einfluss auf die Kosten der Bauherrenhaftpflicht. Auch eine mögliche Selbstbeteiligung, also die Summe, die Sie im Schadenfall selbst zahlen müssen, kann sich auf die Höhe des Versicherungsbeitrags auswirken. Der genaue Beitrag für die Bauherrenhaftpflicht ist natürlich von Versicherungsgesellschaft zu Versicherungsgesellschaft und je nach detailliertem Leistungsumfang unterschiedlich. Prinzipiell können Sie mit rund einem Tausendstel der Bausumme rechnen.

Was sind die Leistungen einer Bauherrenhaftpflicht

Eine Bauherrenhaftpflicht leistet für Personen-, Sach- und Vermögensschäden, die im Rahmen des Bauvorhabens verursacht werden. Dazu zählen auch Schäden, die durch Baufahrzeuge oder Baumaschinen verursacht wurden, sowie Umweltschäden beispielsweise durch einen umgestoßenen Farbkanister. Wenn Geschädigte ungerechtfertigte Schadensersatzansprüche an Sie heran tragen, wehrt die Bauherrenhaftpflichtversicherung diese – notfalls auch gerichtlich – für den Bauherren ab. Hierfür prüft sie die Rechtslage und durchsucht sämtliche Bauunterlagen, um sicher zu sein, dass der Schadensersatzanspruch auch wirklich gerechtfertigt ist.

Viele dieser Schadensfälle können natürlich auch eintreten, nachdem das Haus fertig ist

Eine Bauherrenhaftpflicht läuft in der Regel mit Ablauf der Bauphase aus. Im Anschluss daran sollte man dann eine Privathaftpflichtversicherung abschließen, die im eigenen Heim vor Schadensansprüchen schützt. Zur Absicherung der Familie sollte man es auch in Betracht ziehen, eine Risikolebensversicherung abzuschließen. Heute ist zum Bauen meist eine Finanzierung notwendig. So sollte besonders der Verdiener lebensversichert sein, damit das Heim auch im Todesfalle für die Familie erhalten bleibt.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Was sind die Unterschiede zwischen Aktienfonds und Indexfonds

Infrastrukturinvestitionen vereinen für Geldanleger Wachstum und Krisenresistenz

Eine Risikolebensversicherung bietet Schutz für Hinterbliebene

Bildnachweis

0 notes

Text

Was sind die Unterschiede zwischen Aktienfonds und Indexfonds

Für die deutschen Sparer hat das lang anhaltende Niedrigzinsumfeld zum Beschreiten neuer Wege geführt, da sich klassische Geldanlagen wie das Sparbuch, Tagesgeld oder Festgeld nicht mehr rentieren. Die optimale Lösung wird durch breit gesteuerte Investments in Aktien in Form von Fonds geboten. Hierbei gibt es jedoch zwei völlig verschiedene Varianten: Aktienfonds und Indexfonds. Der nachfolgende Beitrag beschreibt Funktionsweise und Unterschiede.

Was sind Indexfonds?

Unter den seit 1998 auch in Deutschland verfügbaren Indexfonds sind, einfach ausgedrückt, Investmentfonds zu verstehen, welchen die Aufgabe zukommt, vorgegebene und meist sehr bekannte Indizes bestmöglich nachzubilden. Ein populäres und oft genutztes Beispiel hierfür ist der deutsche DAX Index, der die Entwicklung von den 40 führenden Konzernen widerspiegelt. In der Regel werden die zugrunde liegenden Indizes in Indexfonds physisch nachgebildet. Das bedeutet weitgehend ähnliche Zusammensetzung bei Referenzindex und Indexfonds, wobei jedoch in der letzteren Variante nicht zwingend dieselben Aktien wie in der erstgenannten Version enthalten sein müssen. Um eine möglichst exakte Spiegelung des Basisindex zu gewährleisten, kann ein Indexfonds auch in die Aktien anderer Unternehmen investieren, sofern diese bestimmte Voraussetzungen erfüllen.

Was sind Aktienfonds?

Ein Aktienfonds ist ein Anlageinstrument, welches die Gelder der Investoren zu überwiegenden Teilen in die Aktien von Unternehmen mit nationalen oder internationalen Aktionsfeldern fließen lässt. Demnach partizipieren Anleger bei Aktienfonds sowohl am Erfolg als auch am Misserfolg der involvierten Aktiengesellschaften. In der Regel wird ein kleiner Teil des Fondsvermögens in bar vorbehalten, damit das Management effizient auf bestimmte Marktsituationen reagieren kann. Aktienfonds können beispielsweise auf Blue Chips ausgerichtet sein, also auf die Aktien weltweit operierender Unternehmen mit anerkannten Qualitätsstandards. Darüber hinaus kann ein Aktienfonds in Anteile kleinerer und mittelgroßer Unternehmen beziehungsweise in besondere Wirtschaftszweige, Regionen, Länder oder Branchen investieren. Wichtig ist zudem, dass Aktienfonds als Sondervermögen auch bei Insolvenz des Emittenten vor Gläubigerzugriffen geschützt sind.

Die Funktionsweise von Indexfonds

Weil es sich bei einem Indexfonds um ein passives Anlagevehikel handelt, entwickelt er sich ohne ständige Überwachung durch einen Fondsmanager. Seine einzige Aufgabe besteht in der möglichst genauen Nachbildung des zugrunde liegenden Referenzindex. Ein Eingreifen des Managements wird lediglich bei Veränderungen im Basisindex erforderlich, wenn beispielsweise ein Unternehmen ausscheidet und durch ein anderes ersetzt wird. Anleger erkennen die aktuelle Performance eines Indexfonds an einer möglichst klein ausfallenden Kennziffer, dem sogenannten Tracking Error. Da Indexfonds ohne permanentes Management auskommen, zeichnen sie sich durch vergleichsweise niedrige Kosten aus. Weitere Unterschiede bestehen in der Handelsart. Während klassische Indexfonds von Fondsgesellschaften verkauft und angekauft werden, sind so bezeichnete Exchange Traded Funds zu aktuellen Kursen an der Börse erhältlich.

Aktienfonds in der Funktionsweise

Als aktives Anlageinstrument wird ein Aktienfonds seitens der Performance permanent von Managern überwacht. Das Management ist auch für die Zusammensetzung zuständig und diesbezüglich an gesetzliche sowie hausinterne Anlagevorschriften gebunden. Entwickelt sich eine im Fondsvermögen enthaltene Aktie nicht dem Anlageziel entsprechen, kann sie der Manager durch eine andere Unternehmensbeteiligung ersetzen. Jeder Fondsmanager möchte optimale Ergebnisse für den von ihm betreuten Aktienfonds erzielen und dabei den Markt als Ganzes schlagen. Dieser Ansatz resultiert für engagierte Anleger in hohen Kosten, welche jedoch nicht immer gerechtfertigt sind.

Fazit

Währende vergleichsweise teure Aktienfonds selten den Versprechen des Managements gerecht werden, erzielen Indexfonds bei niedrigen Gebühren attraktive Renditen. Ein weiterer Aspekt, der für Indexfonds spricht, ist die breite Streuung der Anlegergelder innerhalb eines bestimmten Index. Bestmögliche Diversifikation reduziert das Risiko, insbesondere bei volatilen Börsenzeiten erheblich. Gleichwohl setzen beide Fonds-Varianten zum Erzielen optimaler Erträge langen Anlagehorizont voraus.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Eine Risikolebensversicherung bietet Schutz für Hinterbliebene

Investmentfonds und Steuern – Ihre Gebrauchsanweisung für 2023

Beim Berufsstart die drei wichtigsten Versicherungen

Bildnachweis

0 notes

Text

Eine Risikolebensversicherung bietet Schutz für Hinterbliebene

Für die Hinterbliebenen schon zu Lebzeiten für den Todesfall vorsorgen und absichern ist auf unterschiedlichen Wegen möglich. Die Risikolebensversicherung zählt als günstige und spezielle Art des Hinterbliebenenschutzes. Anders als bei einer Lebensversicherung wird diese Versicherung nur ausgezahlt, wenn der Tod innerhalb der Vertragszeit eintritt. Ein wichtiger Unterschied zur kapitalbildenden Lebensversicherung ist also die Tatsache, dass das Geld beim Erleben des Vertragsablaufes bei der Versicherung bleibt.

Die Risikolebensversicherung ist ein ausschließlicher Todesfallschutz, der für hinterlassene Kinder und Ehepartner als Absicherung für den Todesfall fungiert. Bei laufenden Krediten erweist sie sich als besonders sinnvoll, da durch die Versicherung eine Absicherung der Hinterbliebenen für die Tilgung der laufenden Raten ermöglicht wird.

Nachversichern ist möglich

Je früher der Versicherungsnehmer einen Vertrag zur Risikolebensversicherung abschließt, umso günstiger sind die Beiträge. Allerdings sollte das Nachversichern nicht vergessen werden, heiratet der Versicherungsnehmer oder bekommt Familienzuwachs. Die Versicherungssumme lässt sich durch eine erfolgte Nachversicherung auch dann erhöhen, wird innerhalb der Laufzeit ein Immobilienkredit aufgenommen. Eine Gesundheitsprüfung ist in diesem Fall nicht notwendig. Für den Abschluss der Risikolebensversicherung gibt es verschiedene Möglichkeiten, wobei eine Restschuldversicherung nicht außer Acht gelassen werden sollte. Oftmals verlangt auch die Bank den Abschluss dieser Versicherung bei Kreditaufnahme, um sich für den Todesfall abzusichern und die noch zu begleichenden Tilgungsraten über die Restschuldversicherung begleichen zu können.

Für wen sich die Risikolebensversicherung lohnt

Eine Überlegung sollte die Versicherung für Menschen wert sein, die als Hauptverdiener in der Familie gelten. Ebenso ist sie effektiv, wird sie in Verbindung mit einem Baukredit abgeschlossen und gibt so eine Absicherung, sollte der Kreditnehmer innerhalb der Laufzeit versterben und seine Verbindlichkeiten den Hinterbliebenen als Erbschaft hinterlassen. Über die Restschuldversicherung sind die Außenstände beim Kreditgeber beglichen und die Familie ist vor Schulden geschützt. Es gilt dabei zu bedenken, dass die Versicherungssumme nicht bei Erleben des Vertragsendes ausgezahlt wird.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Wohngebäudeversicherung - Fassadenbegrünung an der Hauswand kann den Versicherungsschutz kosten

Investmentfonds und Steuern – Ihre Gebrauchsanweisung für 2023

Wegerecht - Richtige Absicherung und welche Rechte und Pflichten man kennen sollte

Bildnachweis

0 notes

Text

Wohngebäudeversicherung - Fassadenbegrünung an der Hauswand kann den Versicherungsschutz kosten

Für viele Menschen ist die Begrünung einer Hauswand mit Kletterpflanzen ein schöner Blickfang. Jedoch kann im Falle eines Unwetters die üppig begrünte Hausfassade den Gebäudeversicherungsschutz kosten. Das Oberlandesgericht Hamm hat dies in einem Rechtsstreit geurteilt. So mancher Hauseigentümer lässt an seiner Gebäudefassade Kletterpflanzen, bspw. Efeu emporranken. Denn die üppig begrünte Hauswand sieht gut aus und ist mitunter auch klimafreundlich. Im Falle eines Unwetters kann dies allerdings dem Gebäudebesitzer auch den Versicherungsschutz seiner Gebäudeversicherung kosten, wie der Beschluss des Oberlandesgerichts Hamm (OLG) Az. 20 U 173/22 vom 03.06.2022 zeigt.

Eine Efeu-Kletterpflanze wird durch einen Sturm heruntergerissen

Im vorliegenden Verfahren wurde eine Efeu-Fassadenbegrünung, die seit rund 30 Jahren an der Giebelfläche eines Einfamilienhauses in Nordrhein-Westfalen rankte, bei einem Unwetter mit Starkregen und Sturm heruntergerissen. In dessen Folge entstandet an dem Gebäude ein erheblicher Schäden an der Hausfassade. Der Eigentümer des Gebäudes ließ daraufhin die Efeu-Pflanzen komplett entfernen und die Schäden an der Fassade reparieren. Dies verursachte Kosten in einer Höhe von rund 22.000 Euro und der Eigentümer reichte die Rechnung darüber bei seinem Gebäudeversicherer ein. Er begründete dies damit, dass der Schaden infolge eines Sturms eingetreten war und damit infolge eines versicherten Risikos entstanden ist.

Der Gebäudeversicherer lehnte die Leistungsübernahme allerdings ab

Da der Gebäudeversicherer die Schadenregulierung allerdings ablehnte, klagte der Gebäudeeigentümer daraufhin auf Ersatz des Schadens durch den Versicherer. Doch sowohl die Vorinstanz als auch das OLG gaben dem Gebäudeversicherer recht. Denn laut den dem Vertrag zugrunde liegenden Allgemeinen Versicherungsbedingungen für die Wohngebäudeversicherung leiste der Versicherer Entschädigung für versicherte Sachen, die durch einen Sturm zerstört oder beschädigt werden oder infolgedessen abhandenkommen. Voraussetzung dafür aber sei, dass der Sturm unmittelbar auf versicherte Sachen einwirke. Dies sei im vorliegenden Streitfall aber eben nicht gegeben, so die Entscheidung des OLG Hamm.

Es gab keine unmittelbare Einwirkung auf das versicherte Wohngebäude durch den Sturm

Denn die Gebäudefassade sei nämlich nicht dadurch beschädigt worden, dass Luft – sei es als Sog oder als Druck – auf sie eingewirkt hätte, so die Urteilsberündung der OLG-Richter. Die Beschädigung ist vielmehr dadurch entstanden, dass die Efeu-Kletterpflanze mit Gewalt von der Fassade abgerissen wurde und diese dadurch beschädigt hat. Das stelle aber keine unmittelbare Einwirkung des Sturms auf die versicherte Gebäudewand dar. Die Efeu-Kletterpflanze selbst ist demgegenüber keine versicherte Sache. Deshalb sei der Versicherer nicht zur Leistungübernahme verpflichtet.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Autoversicherung - EU und Russland erkennen Versicherungsschutz über die Grüne Karte nicht mehr an

Bei den Energiepreisen geht es wieder rückwärts – Mit Anbieterwechsel Geld sparen

Wohngebäude - Jetzt vor Starkregen und Hochwasser schützen

Bildnachweis

0 notes

Text

Wegerecht - Richtige Absicherung und welche Rechte und Pflichten man kennen sollte

Möchte man auf einem Grundstück bauen, bei dem es keinen direkten Straßenzugang gibt, sollte mit dem Eigentümer des vorderen Grundstückes ein vertragliches Nutzungsrecht vereinbart werden. Ansonsten kann man auch mit einer Baugenehmigung Probleme mit der Zufahrt bekommen. Denn um mit dem Auto auf das eigene Grundstück zu kommen, bleibt dem sogenannten Hinterlieger nichts anderes übrig, als den Weg über das benachbarte Grundstück zu nehmen, das an der Straße liegt. Diese Situation führt jedoch oft zu Auseinandersetzungen, beispielsweise, wie oft der Weg bzw. die Zufahrt genutzt wird, ob sie auch zum Parken da ist, wer Schnee räumt oder wer die Kosten trägt, wenn der Belag des Weges ausgebessert werden muss.

Für den Eigentümer eines Hinterlieger-Grundstückes ist der Eintrag einer Baulast nicht ausreichend

Die immer knapper werdenden Baugelände machen den einen oder anderen erfinderisch. Sogenannte Hinterlieger- oder Hubschrauber-Grundstücken in zweiter Reihe sind deshalb heute keine Seltenheit mehr. Hierbei übernimmt der private Eigentümer des zur Straße liegenden Geländes mit einer Baulast gegenüber der Baubehörde, dass für Rettungskräfte und Entsorgungsfirmen der Zugang zum hinteren Gelände gesichert wird. Erst dann wird von der Baubehörde eine Baugenehmigung für das eingeschlossene Grundstück erteilt. Eventuell benötigte Parkflächen können so auch festgelegt werden. Die Baulast wird im Baulastenverzeichnis eingetragen.

Nur ein im Grundbuch verbrieftes Wegerecht ermöglicht den Durchgang

Hier gibt es jedoch für den Eigentümer des in zweiter Reihe liegenden Grundstückes etwas wichtiges zu beachten, denn den Zugang zu seinem Grund und Boden garantiert dies noch nicht. Mit einer öffentlich-rechtlichen Baulast ist nur das eingeschlossene Grundstück baurechtskonform eingestuft. Denn solange kein privat-rechtliches Nutzungsrecht vereinbart worden ist, kann der Grundstückseigentümer des zur Straße liegenden Geländes seinem Nachbarn verbieten, das hintere Grundstück zu betreten. Dies geht aus einem Urteil des Oberlandesgerichts Hamm für die Nutzung eines Parkplatzes (Az.: 5 U 152/16, Urteil vom 6. Juli 2017) hervor. Eine Mauer dürfe der Eigentümer des zur Straße liegenden Geländes, welcher die Baulast übernommen hat, aber nicht errichten, um den Zugang zum hinteren Grundstück zu unterbinden. Deshalb empfiehlt die Notarkammer Frankfurt Käufern von Hubschrauber-Grundstücken, sich das Recht zur Nutzung des vorderen Grundstückes in einer sogenannten Grunddienstbarkeit zu sichern. Ein Wegerecht garantiert so, dass über das fremde zum eigenen Grundstück gelaufen oder gefahren werden kann. Eine Grunddienstbarkeit wird im Grundbuch verbrieft und stellt das privatrechtliche Pendant zur öffentlich-rechtlichen Baulast dar. Deshalb sollte für einen Hinterlieger-Grundstückserwerber eine eingetragene Grunddienstbarkeit nicht fehlen.

Welche Pflichten sind mit einem Wegerecht verbunden

Ein Wegerecht bringt für beide Parteien auch Pflichten mit sich und zwar ab der erfolgten Grundbucheintragung. So darf der Nachbar verbindlich und im vereinbarten Rahmen das betreffende Grundstück nutzen, ohne daran gehindert zu werden. Man darf den Weg also keinesfalls versperren. Auf der anderen Seite ist der Nachbar dazu verpflichtet, den jeweiligen Weg schonend und unter Einhaltung eventuell an das Wegerecht geknüpfter Auflagen zu nutzen. Selbstverständlich darf der Nachbar das auf dem dienenden Grundstück befindliche fremde Eigentum nicht beeinträchtigen oder beschädigen und er muss ein Nutzungsentgelt entrichten, sollte dies vereinbart sein.

Die Höhe der Wegerecht Kosten hängen von der Art des eingeräumten Wegerechtes ab:

Notwegerecht

Wie hoch eine Notwegerente oder eine Einmalzahlung als Ausgleich ausfällt, hängt davon ab, wie groß die Nutzungsbeeinträchtigung des dienenden Grundstücks tatsächlich ist. Es ist auch möglich, dass die Zahlung auch ganz entfallen kann.

Beschränkte persönliche Dienstbarkeit

In diesem Fall gibt es keinen Rechtsanspruch auf ein Nutzungsentgelt. Möglich ist aber, dass dies freiwillig vereinbart werden kann. Auch wenn es üblich ist, dass der Eigentümer des herrschenden Grundstücks, der also ein anderes Grundstück nutzen muss, für die Instandhaltungskosten aufkommt und die Wegerecht Pflichten zum Winterdienst übernimmt. Allerdings sind hier auch abweichende Regelungen möglich, die aber in jedem Fall schriftlich fixiert sein sollten.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Autoversicherung - EU und Russland erkennen Versicherungsschutz über die Grüne Karte nicht mehr an

Bei den Energiepreisen geht es wieder rückwärts – Mit Anbieterwechsel Geld sparen

Wohngebäude - Jetzt vor Starkregen und Hochwasser schützen

Bildnachweis

0 notes

Text

Autoversicherung - EU und Russland erkennen Versicherungsschutz über die Grüne Karte nicht mehr an

Ab dem 1. Juni 2023 gehören Russland (RUS) und Weißrussland (BY) nicht mehr dem Grüne-Karte-System (Council of Bureaux) an, da internationale Verträge zur Kfz-Haftpflichtversicherung am 31. Mai 2023 ausgelaufen sind und nicht verlängert wurden. Der europäische Dachverband „Insurance Europe“, zu der auch der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) zählt, hat wegen des Kriegs in der Ukraine mittlerweile die All-Russian Insurance Association (Aria) ausgeschlossen. Deshalb sind Kfz-Versicherungen aus der EU, Großbritannien und der Schweiz ab Juni in Russland und Weißrussland nicht mehr anerkannt und das gleiche gilt auch umgekehrt. So muss bei der Einreise in die Russische Föderation und Weißrussland eine alternative Kfz-Versicherung abgeschlossen werden, da Autofahrer aus den genannten Ländern ansonsten als nicht Kfz-versichert gelten.

Kein Versicherungsschutz für Fahrzeuge mehr in Russland (RUS) und Weißrussland (BY)

Das deutsche Auswärtige Amt warnt dringend davor, nicht ohne Versicherungsschutz in Russland und Weißrussland unterwegs zu sein, da man ansonsten als nicht Kfz-versichert gelte. So wird es für Autofahrer aus dem Westen künftig komplizierter sich den benötigten alternativen Versicherungsschutz zu besorgen. Denn die neuen russischen Kfz-Policen, die man braucht, können bislang nicht online erworben werden, sondern müssen beim Grenzübertritt erworben werden. Zwar hat Russland angekündigt, dass sich die Verkaufsstellen höchstens einen halben Kilometer von der Grenze entfernt befinden sollen. Allerdings konnten bislang die angekündigten Verkaufsstellen in Grenznähe weder gesichtet noch nicht bestätigt werden. Dazu kommt, dass beim Abschluss einer Versicherung bei einem russischen Versicherungsunternehmen etwaige Schadenfälle vor Ort abgewickelt werden und die Entschädigung wird wohl in russischen Rubel auf ein russisches Bankkonto überwiesen.

Was ist die Grüne Versicherungskarte

Die Grüne Versicherungskarte, deren offizielle Bezeichnung Internationale Versicherungskarte für Kraftverkehr (IVK) ist, hat sich wegen ihrer ehemaligen grünen Farbe umgangssprachlich so etabliert. Seit dem 1. Juli 2020 darf die Grüne Versicherungskarte auch in weißer Farbe von den Versicherern ausgestellt werden. Die Internationale Versicherungskarte für Kraftverkehr (Grüne Versicherungskarte) ist Bestandteil eines internationalen, überwiegend europäischen Systems.

Dadurch ist es möglich, mit dem Kfz-Haftpflichtversicherungsvertrag des Herkunftslandes in verschiedene Länder zu fahren, ohne eine dem jeweiligen nationalen Recht entsprechende Versicherungsdeckung nachversichern zu müssen. Denn dies wäre andernfalls notwendig, da auch innerhalb der Europäischen Union die Haftungsregelungen im Straßenverkehr und die dazugehörigen Versicherungslösungen keineswegs einheitlich geregelt sind. So sind beispielsweise in allen Ländern unterschiedlich hohe Begrenzungen der Versicherungssumme in der Kfz-Haftpflichtversicherung üblich.

Aufgrund des Kennzeichenabkommens für den vereinfachten internationalen Kraftfahrzeugverkehr in Europa ist die Grüne Karte eigentlich im europäischen Ausland mittlerweile überflüssig. Daher stellen manche Autoversicherer die Grüne Karte nicht mehr generell für den Versicherungsnehmer aus, sondern dieser bekommt sie nur noch auf Anfrage. Das Mitführen der Internationalen Versicherungskarte für Kraftverkehr (IVK) kann jedoch bei einem Unfall die Schadensabwicklung wesentlich erleichtern.

Denn die grüne Versicherungskarte

gilt als Versicherungsnachweis im Ausland und bescheinigt den Versicherungsschutz nach den im Ausland geltenden Bestimmungen

enthält die Adressen aller ausländischen Regulierungsbüros, an die ein Unfallgeschädigter verwiesen werden kann.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Dem Bauunternehmer gegenüber die Sicherheiten geltend machen

Bei Dividenden-Ausschüttungen steht für 2023 ein Rekordjahr bevor

Autoversicherung - Mit welchen Stellschrauben sich viel Geld sparen lässt

Bildnachweis

0 notes

Text

Dem Bauunternehmer gegenüber die Sicherheiten geltend machen

Geht ein Bauunternehmer während der laufenden Bauphase in Konkurs, dann kann dies für den Bauherren teuer werden und er muss sich auf erhebliche Zusatzkosten einstellen. Deshalb ist es in so einem Fall von Vorteil, eine Sicherheit in der Hand zu haben. Vielen Bauherren ist unbekannt, dass sie immerhin 5 Prozent des Gesamtpreises zurückbehalten oder eine entsprechende Bürgschaft verlangen können.

Forderungssicherungsgesetz regelt Anspruch einer Sicherheitsleistung

Der Gesetzgeber hat mit dem sogenannten Forderungssicherungsgesetz (FoSiG) 2009 einerseits die Rechte von Handwerkern verbessert. Der Handwerker kann nun schon eine Abschlagszahlung fordern, wenn der Bauherr bereits einen Wertzuwachs hat, also selbstständig abrechenbare Leistungen laut Paragraf 632a des Bürgerlichen Gesetzbuches (BGB), fertig sind. Der private Bauherr darf nun wegen unwesentlicher Mängel die Abschlagszahlung nicht mehr verweigern. Andererseits kann der private Bauherr den gesetzlichen Anspruch auf eine Sicherheitsleistung geltend machen. Dadurch kann zumindest ein Schaden begrenzt werden, wenn der beauftragte Bauunternehmer insolvent wird. Denn wenn der Bauherr Wenn bei einer Bauunternehmeninsolvenz vom privaten Bauherr andere Firmen beauftragt werden müssen, die den Hausbau oder -umbau fortsetzen, entsteht erfahrungsgemäß eine Gesamtpreiserhöhung um etwa 15 Prozent.

Bei der ersten Abschlagszahlung sind 5 Prozent Einbehalt möglich

Der private Bauherr kann die Sicherheitsleistung geltend machen, wenn die Zahlung der ersten Abschlagszahlung fällig wird. Die Höhe der Sicherheitsleistung beträgt 5 Prozent des Gesamtpreises. Das Bauunternehmen hat die Wahlmöglichkeit, ob es dem Bauherren die Bürgschaft einer Bank oder Versicherung zur Verfügung stellt oder akzeptiert, dass bei der ersten Abschlagszahlung der Sicherheitsbetrag vom Gesamtbetrag abgezogen wird. Wurde ein Sicherheitsbetrag abgezogen, so muss der Bauherr diesen auszahlen, wenn er das Haus mängelfrei abgenommen hat. Wenn es Streit um Mängel gibt, so dient der Sicherheitsbetrag als Druckmittel. Der Gesetzgeber hat allerdings den Betrag begrenzt, der insgesamt für Nachbesserung einbehalten werden darf. Früher wurde das Dreifache der voraussichtlich anfallenden Kosten für die Mängelbeseitigung angesetzt, heute ist es nur noch möglich, das Doppelte laut Paragraf 641 des Bürgerlichen Gesetzbuches (BGB) anzusetzen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Stechmücken - Wie schützt man sich im Sommer im Haus davor

Grundsteuerbescheid gut prüfen und bei Unstimmigkeiten Widerspruch einlegen

Photovoltaikanlage sollte regelmäßig kontrolliert werden

Bildnachweis

0 notes

Text

Stechmücken - Wie schützt man sich im Sommer im Haus davor

In jedem Jahr gibt es im Sommer die gleiche Invasion. Sie surren bedrohlich und ihre Stiche jucken. Stechmücken können den schönsten Grillabend im Garten genauso verderben wie eine wohlverdiente Nachtruhe. Nach Regenfällen finden die Stechmücken genügend Wasserflächen und die warmen Temperaturen bieten ideale Bedingungen für ihre Brut. Die DIY-Academy (früher Deutsche Heimwerker-Akademie) empfiehlt, schon zu Beginn der Freiluftsaison Maßnahmen zu ergreifen.

Brutstätten so gut wie möglich trocken legen

Die Stechmücken vermehren sich explosionsartig an warmen Tagen überall dort, wo sie stehendes Wasser finden. „Die wirkungsvollste Methode, um eine Mückenplage zu vermeiden, besteht deshalb darin, die Brutstätten trockenzulegen", teilt die DIY-Academy mit. Das Wasser aus der Gießkanne, der Vogeltränke oder auch dem Planschbecken sollte am besten jeden Abend im Gartenboden zum gießen verteilt werden. Eine Regentonne sollte unbedingt mit einem Deckel versehen werden, da dies eine beliebte Brutstätte für Stechmücken darstellt. Wenn sich in der Regentonne bereits Larven tummelten, dann kann man diese mit einem Kescher entfernen. Auf diese weise können auf einen Schlag sehr viele gleichzeitig entfernt werden. Auch im Gartenteich kann der Kescher zum Einsatz kommen, wobei man mit allen Fressfeinden der Larven tatkräftige Unterstützung bekommt. Bei Fröschen, Goldfischen oder auch Kois gelten Larven als Leibspeise. Mit einem Springbrunnen der die Wasseroberfläche in Bewegung hält und damit den Larven das Atmen schwer macht, kann die Stechmückenabwehr erweitert werden. Zusätzlich lassen sich die Stechmücken-Larven in der Regentonne oder im Gartenteich mit Tabletten sehr wirkungsvoll bekämpfen. Auch wenn dies nach chemischer Keule klingt, ist diese Methode rein biologisch.

Einfach und wirkungsvoll: ein Fliegengitter an Fenstern und Türen

„Das effektivste Mittel, um die sechsbeinigen Blutsauger aus der Wohnung fernzuhalten, sind transparente Insektenschutznetze an Fenstern und Türen", so die DIY-Fachleute. Die Fliegengitter sind in verschiedenen Ausführungen verfügbar, lassen sich gut nachrüsten und auch wieder ausbauen. Dadurch sind die Fliegengitter für Eigentümer und Mieter gleichermaßen geeignet. Eine passgenaue und kostengünstige Lösung bestehe aus einer feinmaschigen Gaze, die auf das Fenstermaß zugeschnitten und mit Hilfe spezieller Klebestreifen mit Klettsystem am Fensterrahmen fixiert wird, so die DIY-Academy. Bei Bedarf kann das Netz einfach wieder abgenommen werden, ohne das man Spuren hinterlässt. Die Gaze lassen sich waschen und mehrfach wiederverwenden.

Der Klassiker unter den Fliegenschutzvorrichtungen fürs Fenster ist laut DIY-Academy ein Spannrahmen, der mit wenigen Handgriffen eingehängt und beispielsweise zur trüben Jahreszeit im Handumdrehen abmontiert und im Keller aufbewahrt wird. Zum einen gibt es Systeme, bei denen der Heimwerker die Gaze und die Profile selbst zuschneidet. Dafür muss allerdings genau gemessen und zugeschnitten werden. Wer auf Nummer sicher gehen will, setzt deshalb auf einen Teleskop-Rahmen mit stufenlos verstellbaren und millimetergenauen Alu-Profilen. Wenn ein Fenster oder eine Tür nicht den ganzen Sommer über mit einem Netz versehen sein soll, bietet sich ein Fliegengitter-Rollo an. Dieses Rollo kann dann ganz nach Bedarf heraufgezogen oder heruntergelassen werden. „Der Einbau der vormontierten Kassette vor oder in der Laibung ist auch für weniger versierte Heimwerker kein Thema", so die DIY-Academy. Alternativ lassen sich die Türen ins Freie mit Fliegengitter-Lamellentüren sichern. Und für alle Blutsauger, die trotz diesem ausgeklügelten System doch mal ein Schlupfloch finden, liegt am besten die Fliegenklatsche auf dem Nachttisch parat.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Absicherung mobiler Solaranlagen – Wie man das Balkonkraftwerk richtig versichert

Grundsteuerbescheid gut prüfen und bei Unstimmigkeiten Widerspruch einlegen

Elementarschutz - Die Pflichten bei Rückstau für den Versicherungsnehmer

Bildnachweis

0 notes

Text

Absicherung mobiler Solaranlagen – Wie man das Balkonkraftwerk richtig versichert

Wer seinen eigenen Strom produzieren möchte, der kam in der Vergangenheit an einer Photovoltaikanlage nicht vorbei. Bisher waren Photovoltaikanlagen vor allem für Hauseigentümer interessant. Nun können auch Mieter und Wohnungsbesitzer mit kleinen Solaranlagen für den Balkon unabhängig Strom produzieren und damit Geld sparen und Ressourcen schonen. Ob als Solarpaneele, welche zugleich auch als Balkonsichtschutz fungieren, montiert auf dem Garagendach oder mobil im Garten als Stecker im Gartenbeet - die kleinen Balkonkraftwerke sind schnell montiert und steckerfertig ans Hausstromnetz anschließbar. Durch die mobilen Balkonsolaranlagen ist es nun beispielsweise auch Mietern in Mehrfamilienhäusern möglich, zumindest einen kleinen Teil des Energiebedarfs selbst abzudecken.

Wer selbst Strom erzeugen möchte, muss sich auch mit dem passenden Versicherungsschutz beschäftigen

Für Photovoltaikanlagen-Betreiber, bei denen die Anlage fest mit dem Gebäude verbunden ist, kann der Versicherungsschutz über die Gebäudeversicherung oder über eine spezielle Photovoltaikversicherung gewährleistet werden. Bei den mobilen Balkonkraftwerken sieht die Sachlage anders aus, den diese gehören zu den mobilen Gegenständen im Haus und gehören deshalb zur Hausratversicherung. Eigentümer einer Immobilie können den Versicherungsschutz einer Balkon-Solaranlage bzw. einer mobilen Anlage auch über die Wohngebäudeversicherung regeln, wenn die Solaranlage außen fest am Gebäude angebracht ist und dem versicherten Gebäude (Gebäudezubehör) dienen. Mieter haben keinen Zugang zur Gebäudeversicherung des Wohnhauses und können nur die Möglichkeit nutzen, dass mobile Balkonkraftwerk entweder mit einer speziellen Photovoltaikversicherung oder über die Hausratversicherung zu versichern.

Erste Versicherer bieten dafür inzwischen einen entsprechenden Versicherungsschutz für die Balkon-Solaranlage im Rahmen der Hausratversicherung an, wenn die Solaranlage ausschließlich der versicherten Wohnung dient. Dann gelten auch die im Vertrag vereinbarten Gefahren, inklusive von Sturm- und Hagelschäden. Voraussetzung ist dabei eine sach- und fachgerecht montierte Solaranlage, z.B. an der Außenseite des Balkons oder der Terrasse. Auch beim Haftpflichtschutz können Mieter inzwischen im Rahmen der Privathaftpflichtversicherung über den nötigen Versicherungsschutz verfügen. Dabei wird Risiko der Einspeisung in das Stromnetz ebenfalls mitversichert. Daher ist Mietern zu empfehlen, bei ihrem Hausrat- und Haftpflichtversicherer nachzufragen, ob die mobile Solaranlage im bestehenden Vertrag, beispielsweise durch Zusatzbausteine mit eingeschlossen werden kann. Anderenfalls sollte man den Hausrat- und Haftpflichtversicherer zur nächsten Fälligkeit wechseln, um an den entsprechenden Versicherungsschutz zu gelangen. In jedem Fall sollte man sich vom Versicherer die konkrete Abdeckung bestätigen lassen.

Welcher Versicherungsschutz sollte für Balkonkraftwerke vorhanden sein

Für Schäden gegenüber Dritten tritt die Haftpflichtversicherung ein. Wird beispielsweise ein Solarpaneel durch Sturm vom Balkon gerissen und stürzt auf das Nachbargrundstück, können Personen- oder Sachschäden entstehen. Auch Schäden, welche durch das Einspeisen von Strom in das öffentliche Netz entstehen, sollten mitversichert sein. Bei Schäden am eigenen Hab und Gut, fallen die mobilen Kraftwerke grundsätzlich im Rahmen der Außenversicherung in den Bereich der Hausratversicherung. Dort sind Balkonsolaranlagen typischerweise vor Gefahren wie Brand, Sturm, Hagel, Leitungswasser und Einbruchdiebstahl versichert. Jedoch in einem geringeren Umfang - meist nur zehn Prozent der Versicherungssumme - als der Hausrat, welcher sich innerhalb der Wohnung befindet. Hier sollte man entsprechend Rücksprache mit dem entsprechenden Versicherer halten. Wer ganz sichergehen möchte, kann auch gezielt spezielle Balkon-Solarversicherungen abschließen, die mittlerweile von manchen Versicherer angeboten werden.

Warum welcher Versicherungsschutz wichtig ist:

Haftpflichtversicherung

Für Schäden, welche durch den Besitz, Gebrauch oder die Unterhaltung einer Solaranlage bei Dritten verursacht wird, ist ein Haftpflichtversicherungsschutz anzuraten. Wird der produzierte Strom nur für den eigenen privaten Bedarf genutzt und nicht ins öffentliche Stromnetz eingespeist, ist die gesetzliche Haftpflicht über die Privathaftpflichtversicherung mitversichert. Zur Sicherheit sollte in jedem Fall mit dem Versicherer geklärt werden, ob Schäden durch die mobile Solaranlage über die Private Haftpflichtversicherung auch tatsächlich versichert ist.

Hausratversicherung

Bei einer vorhandenen Hausratversicherung kann in einem gewissem Umfang ein Versicherungsschutz bestehen. Für Anlagen, die von Mietern oder Wohnungseigentümern angeschaffte und installierte Anlagen, die jederzeit wieder abmontiert werden können, gehören zum Hausrat. Über die in der Hausratversicherung integrierte Außenversicherung besteht somit Schutz auch für solche Anlagen. Es ist allerdings zu beachten, dass der Außenversicherungsschutz im Hinblick auf die versicherten Gefahren (insbesondere Einbruchdiebstahl, Raub, Naturgefahren) wie auch die abgesicherten Summen in den allermeisten Tarifen stark reduziert ist.

Elektronikversicherung

Mit einer Elektronikversicherung können Schäden an der Solaranlage abgesichert werden. Dabei werden die im Versicherungsvertrag bezeichneten elektrotechnischen und elektronischen Anlagen und Geräte oder Bauteile versichert. Meist unter anderem gegen

Beschädigungen oder Zerstörungen

Diebstahl, Einbruchdiebstahl, Raub oder Plünderung

Sachschäden durch Bedienungsfehler

Konstruktions-, Material- oder Ausführungsfehler

Kurzschluss, Überstrom oder Überspannung

Brand, Blitzschlag, Explosion, Sturmschäden

Außerdem leistet die Elektronikversicherung auch bei notwendigen Reparaturkosten oder bei einem Totalschaden ggf. die Wiederbeschaffung zum Neuwert.

Rechtsschutz

Für Streitigkeiten aus der Anschaffung, der Installation und dem Betrieb der Anlage kann innerhalb des Privatrechtsschutzes die Leistungsart Photovoltaik-Rechtsschutz mit eingeschlossen werden. Bei älteren Verträgen sollte man seinen Vertrag entsprechend überprüfen. Wobei kein Versicherungsschutz besteht, wenn der Rechtsstreit in ursächlichem Zusammenhang mit der Errichtung des Gebäudes steht (Baurisikoausschluss). Für Mieter und Wohnungseigentümer wird ergänzend der Rechtsschutz für selbstgenutzte Immobilien empfohlen, da hier mögliche Auseinandersetzungen mit dem Vermieter, anderen Wohnungseigentümern oder Nachbarn umfasst sind.

Da Balkonkraftwerke keine Vergütung für die Einspeisung in das Stromnetz erzielen, gibt es für Betreiber auch keinen Einkommensausfall, der erstattet werden muss. Von daher benötigt man keine Balkon-Solaranlagen-Versicherung oder auch Ertragsausfallversicherung. Der Schutz der Photovoltaikmodule ist in der Regel in der Hausrat- und Privat-Haftpflichtversicherung enthalten. Deshalb sollte man hier seine bestehenden Verträge überprüfen und notfalls zu einem Anbieter wechseln, der den entsprechenden Versicherungsschutz mit anbietet.

Photovoltaikversicherung - Wer braucht diese und was bringt diese

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Mit der Geldanlage für ein gutes Klima sorgen

Grundsteuerbescheid gut prüfen und bei Unstimmigkeiten Widerspruch einlegen

Photovoltaikanlagen - Für kleinere Anlagen wird der Betrieb jetzt einfacher und günstiger

Bildnachweis

0 notes

Text

Mit der Geldanlage für ein gutes Klima sorgen

Es ist bereits heute spürbar, dass sich das Klima ändert und es wird sich auch in Zukunft weiter wandeln. Ob der Mensch dafür verantwortlich ist oder dies wie in früheren Zeiten, als noch keine Menschen auf der Erde in der heutigen Form ansässig waren, auch schon gab, lässt sich streiten. Für Anleger ergeben sich dadurch aber neue Möglichkeiten, denn das Thema Klimawandel wird mit großer Wahrscheinlichkeit weiter ein Zukunftstrend blieben.

Die Fakten sprechen für sich:

Ein großer Teil der beobachteten und vorhergesagten Veränderungen ist das Resultat des Ausstoßes von Treibhausgasen durch Menschen. Die Folgen lassen sich an den Durchschnittstemperaturen ablesen. Sie steigen langsam aber stetig an. Und auch Extremwetterereignisse wie Stürme, Dürren oder Hitzesommer nehmen zu. Hinzu kommt der in der Öffentlichkeit stark diskutierte Anstieg des Meeresspiegels. Zu den Leidtragenden gehört beispielsweise die Landwirtschaft. Vegetationsperioden verschieben sich – mit Folgen für die Produktion. Ein weiteres Beispiel ist die Energieproduktion. Kraftwerke entnehmen häufig Kühlwasser aus Flüssen. Ist dieses zu warm, oder hat der Fluss Niedrigwasser, kann es im Extremfall zum Ausfall führen.

Die Beispiele zeigen, wie sehr sich der Klimawandel auf unsere Gesellschaft auswirkt, auch wenn dies nicht immer sofort sichtbar ist. Daher gehört es zu den großen Herausforderungen, diesen negativen Auswirkungen entgegenzutreten. Das tangiert auch Anleger, denn das Thema Klimawandel wird mit großer Wahrscheinlichkeit einer der großen Zukunftstrends werden.

Eine Möglichkeit in diesem Bereich zu investieren bieten aktiv gemanagte Investmentfonds

Dabei gibt es unterschiedliche Ansätze. Eine Strategie besteht aus der Selektion von Unternehmen, die besonders ökologisch wirtschaften. Im Fokus ihres Handelns steht die ökologische Komponente. Das zeigt sich beispielsweise dadurch, dass sie ihre Ressourceneffizienz optimieren und nachhaltig agieren.

Einen neuen und vielversprechenden Ansatz verfolgen jene Unternehmen, deren Kernkompetenz in der Bereitstellung von Klima schonenden Technologien besteht. Vor dem Hintergrund, dass die Nachfrage nach solchen Technologien in Zukunft deutlich zunehmen wird, sind diese Unternehmen besonders interessant. Und auch hier können Anleger auf aktiv gemanagte Fonds zurückgreifen. Diese fokussieren sich auf die vielversprechendsten Kandidaten – auch unter wirtschaftlichen Gesichtspunkten.

Fazit

Vor dem Hintergrund des sich verändernden Klimas haben Anleger die Möglichkeit, von diesem Zukunftstrends zu profitieren. Insbesondere aktiv gemanagte Investmentfonds mit Fokus auf Unternehmen, die in diesem Bereich wegweisende Technologien produzieren, bieten einen deutlichen Mehrwert. Im Rahmen einer Depotoptimierung ergibt sich dadurch eine signifikante Verbesserung des Risiko/Ertrag-Profils.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Was ist die Sozialwahl und was man darüber wissen muss

Warum Nachhaltigkeit ein strategischer Erfolgsfaktor für Anleger ist

Lebensversicherung - Varianten, Eigenschaften und Besteuerung

Bildnachweis

0 notes

Text

Was ist die Sozialwahl und was man darüber wissen muss

In Deutschland sind derzeit ca. 52 Millionen Menschen aufgerufen, sich an der Sozialwahl zu beteiligen. Neben den Europa- und den Bundestagswahlen handelt es sich um die drittgrößten Wahlen innerhalb von Deutschland. Die Versicherten können bis zum 31. Mai 2023 ihre Interessenvertreter in der gesetzlichen Sozialversicherung mitbestimmen. Die Interessenvertretung setzt sich aus den gesetzlichen Renten- und Krankenversicherungen zusammen. Durch die gewählten Selbstverwaltungsorgane wird den Beitragszahlern eine Mitbestimmung bei Entscheidungen über Rente und Gesundheitsversorgung ermöglicht.

Mitbestimmung in Renten- und Krankenversicherungsfragen

Von den gewählten ehrenamtlichen Vertretern die in den Vertreterversammlungen der Deutschen Rentenversicherung Bund, der Deutschen Rentenversicherung Saarland und in den Verwaltungsräten der Ersatzkassen sitzen, werden Entscheidungen getroffen, welche sich unmittelbar auf die Beitragszahler auswirken. Weiterhin kontrollieren sie die Verwaltungen der gesetzlichen Sozialversicherung und sie beschließen die Haushalte. Daneben haben sie auch ein entscheidendes Mitspracherecht in der Festsetzung des Leistungsangebots von Rentenversicherung und Krankenkasse.

1953 wurde erstmals eine Sozialwahl durchgeführt

Im Jahr 2023 erfolgt die Sozialwahl nun zum dreizehnten Mal. Da bei der letzten Sozialwahl nur eine Wahlbeteiligung von knapp über 30 Prozent zu verzeichnen war, bemüht sich der Bundeswahlbeauftragte für die diesjährigen Sozialwahlen, Peter Weiß, für eine rege Teilnahme an den Wahlen zu werben. So können Versicherte Einfluss auf die Verwendung der Versicherungsbeiträge nehmen und zum Bestehen einer vom Staat unabhängigen demokratischen Kontrollinstanz der gesetzlichen Sozialversicherung beitragen. Wahlberechtigt sind rund 52 Millionen Versicherte und Rentner, die bei der Deutschen Rentenversicherung Bund, der Deutschen Rentenversicherung Saarland oder einer der Ersatzkassen Barmer, TKK, DAK-Gesundheit, KKH oder HHK versichert sind. Die Wähler haben die Möglichkeit, je eine Liste aus den von ihrer Versicherung oder Krankenkasse aufgestellten Listen auszuwählen. Die Sozialwahlen finden alle sechs Jahre statt.

Wahlunterlagen kommen mit rotem Umschlag mit der Post und abstimmen kann man entweder per Post oder Online

Bei anderen gesetzlichen Krankenkassen steht nur eine Liste zur Wahl. Es sind in dieser Liste nicht mehr Kandidaten zur Wahl vorgeschlagen, als später im Selbstverwaltungsgremium an Sitzen zu vergeben sind. Diese eine Liste gilt dann mit Ablauf der Wahlfrist automatisch als gewählt. Die Kandidaten auf den Listen kommen beispielsweise aus Arbeitnehmervereinigungen mit sozial- und berufspolitischen Zielen oder von den Versicherten selbst, auf sogenannten Freien Listen. Die Verteilung der Sitze erfolgt in den Parlamenten nach dem Anteil der Stimmen, welche auf die jeweilige Liste entfallen. Die Wahlunterlagen an die Versicherten werden seit dem 21. April 2023 in roten Briefumschlägen per Post verschickt. Jeder Wähler besitzt eine Stimme, die er für eine Liste seiner Rentenversicherung oder Krankenkasse abgeben kann. Bisher fand die Sozialwahl als reine Briefwahl statt. Erstmals in der Geschichte der Sozialwahl bekommen die Wahlberechtigten auch die Möglichkeit zur Online-Abstimmung, die es anfangs allerdings nur bei den Ersatzkassen gibt.

Mehr Informationen gibt es unter: www.sozialwahl.de

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Für Arbeiten im Garten die Ausgaben von der Steuer absetzen

Bankenbeben – Politik und Notenbanken greifen mit schnellen Reaktionen ein und beruhigen damit die Finanzmärkte

Unbeschwert in die Grillsaison starten

Bildnachweis

0 notes

Text

Für Arbeiten im Garten die Ausgaben von der Steuer absetzen

Gartenbesitzer haben die Möglichkeit, wenn für die Arbeiten im eigenen Garten eine fremde Hilfe in Anspruch genommen wird, die Kosten dafür beim Finanzamt als Werbungskosten geltend machen. Und dies bezieht sich nicht nur auf Reparaturarbeiten, sondern auch für das Heckenschneiden, Rasenmähen oder Gehwegplatten verlegen.

Nur die Arbeitskosten sind abzugsfähig

Abzugsfähig sind Ausgaben sowohl für haushaltsnahe Dienstleistungen als auch für Handwerkerleistungen. Jedoch ist gerade bei den Gartenarbeiten die Abgrenzung zwischen diesen beiden Formen der Steuerbegünstigung nicht eindeutig erkennbar. Denn während das Rasenmähen oder die Grünschnitt-Entsorgung üblicherweise als haushaltsnahe Dienstleistung anerkannt werden, wird die Gartengestaltung meist als Handwerkerleistung eingestuft. Als Eigentümer sollte man deshalb seine Spielräume geschickt nutzen und zwei Steuerboni ausschöpfen. Für haushaltsnahe Dienstleistungen können Aufwendungen bis zu 4.000,00 Euro (20 Prozent von bis zu 20.000,00 Euro) im Jahr von der Steuerschuld abgezogen werden. Bei den Handwerkerleistungen können Aufwendungen nur bis zu 1.200,00 Euro (20 Prozent von bis zu 6.000,00 Euro) abgezogen werden.

Handwerker- und haushaltsnahe Dienstleistungen nicht dasselbe

Dabei hat der Bundesfinanzhof in einem Urteil vom 1.2.2007 (Az.: VI R 77/05) den Unterschied zwischen Handwerkerleistungen und den haushaltsnahe Dienstleistungen klar herausgestellt. Letzteres ist demnach eine Tätigkeit, die gewöhnlich durch Mitglieder des privaten Haushalts oder entsprechend Beschäftigte erledigt werden. Dagegen ist die Renovierung der Hausfassade eine handwerkliche Tätigkeit, weil sie in der Regel nur von Fachpersonal erledigt werden kann. Zusätzlich können noch 510 Euro für haushaltsnahe Beschäftigungsverhältnisse, bei denen es sich um eine geringfügige Beschäftigung handelt, abgesetzt werden. So kommen maximal 5.710,00 Euro zusammen. Gut für Steuerzahler: Die Kosten werden direkt von der Steuerschuld und nicht vom zu versteuernden Einkommen abgezogen.

Rechnungen für die Steuererklärung richtig erstellen lassen

Abzugsfähig sind jeweils nur die Lohn- und Arbeitskosten, nicht die Materialkosten. Beides muss in der Rechnung klar getrennt ausgewiesen sein. Für die Anerkennung der Ausgaben, muss der Steuerzahler die Rechnung sowie einen Nachweis über die unbare Bezahlung vorlegen können. Denn die Rechnungen müssen per Banküberweisung bezahlt werden, damit das Finanzamt einen Nachweis über die Zahlung hat. Wenn diese Voraussetzungen gegeben sind, steht einer Geltendmachung in der Steuererklärung nichts mehr entgegen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Ab wann wird von der Krankenkasse das Krankengeld gezahlt

Starkregen-Risiko in Deutschland steigt – Darauf sollten Immobilienbesitzer und Mieter jetzt achten

Das müssen Sie bei der Baufinanzierung beachten

Bildnachweis

0 notes

Text

Ab wann wird von der Krankenkasse das Krankengeld gezahlt

Manchmal brauchen Arbeitnehmer eine längere Auszeit, damit sie sich von einer Krankheit richtig erholen können. Der Arbeitgeber zahlt in einem solchen Fall das Gehalt sechs Wochen lang weiter. Sollte der Mitarbeiter dann immer noch nicht genesen sein, tritt seine Krankenkasse mit der Krankengeldzahlung ein. Die Krankengeldhöhe beträgt im Regelfall 70 Prozent des beitragspflichtigen Bruttogehaltes. Damit das Krankengeld aber von Anfang an in voller Höhe gezahlt wird, müssen Versicherte einiges beachten.

Krankengeld für Arbeitnehmer, Arbeitslose und freiwillig Versicherte

In Deutschland haben Versicherte einen Anspruch auf Krankengeld, wenn sie durch eine Krankheit arbeitsunfähig geworden sind. Ein Arzt entscheidet, ob dies der Fall ist und stellt dem Versicherten dann eine Arbeitsunfähigkeitsbescheinigung (gelber Schein) aus. Arbeitsunfähig bedeutet in der Regel, dass jemand seinen Beruf krankheitsbedingt nicht mehr oder nur unter der Gefahr der Verschlimmerung der Krankheit ausüben kann. Die Arbeitsunfähigkeit hängt aber auch von der beruflichen Tätigkeit ab. Ein Berufskraftfahrer ist mit einem gebrochenen Bein unter Umständen mehrere Wochen arbeitsunfähig, eine Büroangestellte dagegen kann mit einem Gehgips weiterarbeiten.

Ab wann und wie viel Krankengeld gibt es

Wenn die Arbeitsunfähigkeit länger als sechs Wochen anhält, hängt die Höhe des Krankengeldes vom Einkommen vor Beginn der Arbeitsunfähigkeit ab. Bei Arbeitnehmern beträgt sie 70 Prozent des Bruttogehaltes. Das gilt auch für arbeitsfreie Tage, also Feiertage oder Wochenenden. Dabei wird jedoch nur das Entgelt bis zur Beitragsbemessungsgrenze berücksichtigt. Maximal werden aber 90 Prozent des bisherigen Nettoeinkommens gezahlt. Für freiwillig Versicherte können die Kassen in ihren Satzungen regeln, ob und ab dem wievielten Krankheitstag sie Krankengeld zahlen. Normalerweise zahlen die Kassen jedoch freiwillig versicherten Angestellten genauso Krankengeld wie Pflichtmitgliedern. Empfänger von Arbeitslosengeld I erhalten Krankengeld in Höhe der zuletzt bezogenen Leistungen. Selbstständige können beim Abschluss ihrer (freiwilligen) gesetzlichen Versicherung wählen, ob sie Krankengeld erhalten wollen. Dieses wird dann ab der siebten Woche der Krankheit gezahlt.

Wie lange wird das Krankengeld gezahlt

Das Krankengeld wird bei derselben Krankheit für bis zu 78 Wochen innerhalb von drei Jahren Krankengeld von der Krankenkasse gezahlt. Kommt während der Arbeitsunfähigkeit eine andere Krankheit dazu, verlängert dies nicht die Zahlung von Krankengeld. Deshalb handelt es sich bei den 78 Wochen um die Höchstbezugsdauer von Krankengeld. Darauf werden alle Zeiten angerechnet:

in denen man wegen derselben oder einer weiteren hinzugetretenen Erkrankung arbeitsunfähig ist und Krankengeld bekommen oder

in denen das Krankengeld ruht, beispielsweise weil man noch Gehalt von seinem Arbeitgeber oder weiterhin Einkünfte aus einer Selbstständigkeit bekommt oder weil man während einer Rehabilitation Übergangsgeld vom Rentenversicherungsträger erhält

Eine weitere Absicherung im Krankheitsfall über diesen Zeitraum hinaus, kann nur bei einer Privaten Krankenversicherung mit einer abgeschlossenen Krankentagegeldversicherung vorgenommen werden.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Auf die Baustelle mit Fotoapparat und Diktiergerät

Vermögenswirksame Leistungen – Durch Anhebung der Verdienstgrenze beim Bausparen stehen höhere Förderzulagen zur Verfügung

Sozialversicherungsausweis - Mit der ersten versicherungspflichtigen Tätigkeit kommt dieser automatisch

Bildnachweis

0 notes

Text

Auf die Baustelle mit Fotoapparat und Diktiergerät

Pfusch am Bau ist für Bauherren ein Horrorszenario. Das Haus ist fertiggestellt, das Konto leer und dann dringt mit den ersten starken Regenfällen Feuchte ins Mauerwerk oder beim Flachdach erweist sich die Abdichtung als mangelhaft verarbeitet. Als Schwachstelle kann sich beim Neubau vieles entpuppen: Von der Heizung bis zur Elektroinstallation, selbst Fenster und Fliesen, Estrich oder Malerarbeiten können Mängel haben. Besonders tückisch sind Schwachstellen, die kaum sichtbar sind oder sich erst spät entpuppen, wie beispielsweise die Drainage oder das Dach.

Gegen Baumängel können Bauherren sich schützen

Besonders bei Gebäudeabdichtungen wird viel falsch gemacht, wie der Bauherren-Schutzbund (BSB) herausgefunden hat. Vor allem bei unterkellerten Häusern wurde festgestellt, dass Feuchteschäden an erdberührten Bauteilen mit großen Schadensummen zu Buche schlagen . Bei 2.500 untersuchten Schadensfällen und Betreuungsobjekten fanden sich reihenweise Schäden, deren Beseitigungskosten in die Zehntausende gingen. So verursachten fehlende oder unzureichende Baugrunduntersuchungen Schäden von bis zu 125.000,00 Euro. Auch fehlerhafte Abdichtungen sind teuer und laut BSB wurde insgesamt eine durchschnittliche Schadenhöhe von 35.000,00 Euro für eine fehlerhaft geplante Bauausführung und 7.800,00 Euro für den Verzicht auf Rückstausicherungen ermittelt.

„Setzt man die Kosten für fachgerechte Voruntersuchungen zwischen 600,00 und 1.300,00 Euro dagegen, wird das Ausmaß der finanziellen Auswirkungen deutlich", heißt es in der Studie. „Gerade Feuchteschäden sind nur mit einem großem Aufwand zu beseitigen", weiß BSB-Vorsitzender Peter Mauel. „Um Bauschäden zu reduzieren, müssen Planer, Bauanbieter und Verbraucher sensibilisiert werden. " Ausführungsfehler, auf die 60 Prozent der Schäden zurückzuführen seien, beruhten hauptsächlich auf Verstößen der ausführenden Firmen gegen Regeln der Technik, auf unterlassene Voruntersuchungen oder auf Nichtbeachtung von Material- und Verarbeitungsrichtlinien.

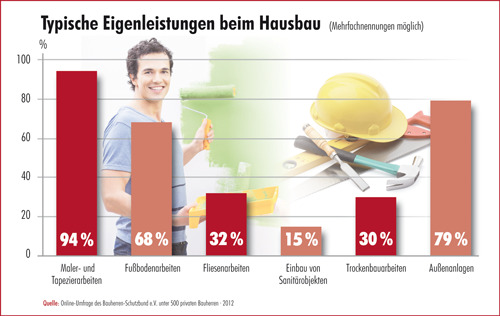

Experten empfehlen: Nicht an Kontrollen sparen

Wie können sich Bauherren gegen den Pfusch am Bau wappnen? Es helfen hier nur Fachkompetenz, eine sorgfältige Planung und eine strenge Bauüberwachung. In der heißen Bauphase sollte man stets eine Tasche mit den wichtigsten Utensilien für die Baustellenvisite parat haben. Unerlässlich sind: Telefonnummern aller Beteiligten, Bauzeitplan, aktueller Planstand, Schreibsachen oder Diktiergerät, Fotoapparat, Zollstock, Arbeitshandschuhe, Wasserwaage, Basiswerkzeug, Klebeband, Absperrband, Taschenlampe und feuchte Reinigungstücher. Vor allem für den, der in Eigenregie baut, ist dies unerlässlich. Aber auch wer mit Architekt oder Bauleiter baut, muss die einzelnen Gewerke nach Fertigstellung rechtlich abnehmen.

Oft muss der Bauherr nach einem erreichten Baufortschritt Abschlagszahlungen leisten, ohne dass eine Abnahme vorgenommen wurde. Vor einer Zahlung ist deshalb eine technische Begehung angebracht. Bauherren und Planer sollten Unterlassungssünden meiden und nicht an Kosten für beispielsweise Bodengutachten sparen. Für den, der fachlich nicht so versiert ist, können auch Qualitätskontrollen durch externe Bausachverständige Pfusch am Bau rechtzeitig vermeiden. „Die Schadenhöhe", so der BSB, „hängt vom Zeitpunkt der Feststellung ab." Je früher der Mangel erkannt wird, desto geringer sind die Kosten, ihn zu beheben.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Wohngebäude - Jetzt vor Starkregen und Hochwasser schützen

Wer zahlt wenn unbeaufsichtigte Haushaltsgeräte Schäden anrichten

Vorfahrtsregelung auf Parkplätzen - BGH-Urteil entscheidet "rechts vor links" gilt in aller Regel nicht

Bildnachweis

0 notes

Text

Wohngebäude - Jetzt vor Starkregen und Hochwasser schützen

Durch den Klimawandel kommt es mittlweweile auch schon gelegentlich im April zu heftigen Regenfällen. Deshalb sollten Hauseigentümer und auch Mieter sich mit der Frage beschäftigen: Ist das Heim gegen Naturgefahren geschützt? Vor Beginn der Starkregensaison sollten Immobilienbesitzer ihren Versicherungsschutz überprüfen, rät der Branchenverband GDV und weist darauf hin, dass nur etwa die Hälfte aller Wohngebäude hierzulande gegen alle Naturgefahren versichert sind. Mit steigenden Temperaturen nehme die Gefahr extremer Niederschläge wieder zu. Mögliche Folgen: Überschwemmungen und Hochwasser. Hausbesitzer sollten jetzt aktiv werden, denn bei der Elementarschadenversicherung gelten häufig auch Wartezeiten. Aber auch als Mieter kann im Rahmen der Hausratversicherung das Elementarschadenrisiko ein überlegungswerter Faktor sein.

Ist ein Elementarschadenereignis eingetreten, wird es für die nächsten Jahre schwer einen geeingten Versicherungsschutz zu erhalten

Möchte man eine Elementarschadenversicherung einschließen, so kommt man beim beantragen an der Antragsfrage nicht vorbei: Gab es in den letzten 5 oder 10 Jahren Vorschäden? Muss man diese mit Ja beantworten, so ist nicht möglich das Elementarschadenrisiko zu versichern. Beantwortet man die Frage mit Nein, obwohl es Vorschäden gab, so wird bei einer genauen Prüfung durch den Versicherer, eine Vorvertragliche Anzeigepflichtverletzung dazu führen, dass es keine Leistung geben wird. Deshalb ist es wichtig, für das Gebäude und auch den Hausrat die Frage des Elementarschadenrisikos rechtzeitig zu klären. Bei der Wohngebäudeversicherung sollten Elementarschäden generell mit versichert werden, denn es geht hier im Ernstfall um den Ersatz eines ganzen Gebäudes. Bei der Hausratversicherung sollte man die Risiken prüfen, ob beispielsweise bei einem Starkregenereignis der Keller nicht nur durch Rohrsysteme zurückgedrückt werden kann, sondern auch Wasser bei einer Sturzflut durch Kellerfenster eindringen kann, wenn eine ganze Straße unter Wasser steht.

Denn Überschwemmungen durch plötzlichen Starkregen häufen sich. In den letzten Jahren haben Naturereignisse zugenommen. Immer häufiger überfluten Regionen, die bislang verschont geblieben sind. Sturzfluten durchspülen Straßenzüge und dringen in Häuser und Keller ein. Dadurch sind auch Orte abseits von Gewässern betroffen. Auch Schnee ist ein Thema: Die letzten strengen Winter haben gezeigt, dass vor allem Häuser mit Flachdach-Konstruktionen durch Schneedruck gefährdet sind. Hier zahlt bei einem Schaden nur die erweiterte Naturgefahrenversicherung.

Was leistet die erweiterte Naturgefahrenversicherung (Elementarschadenversicherung)?

Die erweiterte Naturgefahrenversicherung schützt Eigentümer und Mieter vor den finanziellen Folgen von Naturereignissen. Versichert sind – je nach Vertrag – das Gebäude und/oder das Eigentum bei Schäden durch:

Starkregen/Überschwemmung/Rückstau

Hochwasser

Schneedruck

Lawinen/Erdrutsch

Erdsenkung

Erdbeben

Vulkanausbruch

Im Schadenfall trägt der Versicherte einen Teil der Kosten selbst, da meist eine Selbstbeteiligung vereinbart wird.

Mit dem Naturgefahren-Check kann man sich informieren, wie der eigene Wohnort bei den Versicherern eingestuft wird

Hier erfahren Sie, wie teuer und schwerwiegend Naturgefahren in ihrer Region sind. Die Daten basieren auf Untersuchungen der Versicherungswirtschaft, die auch Grundlage für die Kalkulation der Versicherer ist.

Naturgefahren-Check durchführen

Die Versicherer haben das Elementarschadenrisiko in sogenante ZÜRS-Zonen eingeteilt. Zur Bestimmung des individuellen Risikos werden zu versichernde Gebäude hierfür in eine von vier ZÜRS-Gefährdungsklassen eingeordnet:

Gefährdungsklasse 1: nach gegenwärtiger Datenlage ist diese Adresse nicht vom Hochwasser größerer Gewässer betroffen

Gefährdungsklasse 2: die statistische Wahrscheinlichkeit für ein Hochwasser ist seltener als einmal alle 100 Jahre

Gefährdungsklasse 3: die statistische Wahrscheinlichkeit für ein Hochwasser liegt bei einmal alle zehn bis 100 Jahre

Gefährdungsklasse 4: die statistische Wahrscheinlichkeit für ein Hochwasser liegt bei einmal alle zehn Jahre

Gebäude in ZÜRS-Zone 1 unterliegen damit einer geringen Gefährdung, wohingegen Häuser in ZÜRS-Zone 4 ein höheres Risiko haben, von Hochwasser betroffen zu sein. Das heißt, je höher die ZÜRS-Zone, desto mehr steigen auch die Beiträge für die Elementarversicherung.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Was ist die „abstrakte Verweisung“ bei Berufsunfähigkeit?

Frühjahrscheck für das Eigenheim

Unwetterschäden - Was sollte man unternehmen, bis der Schaden begutachtet wird?

Bildnachweis

0 notes